| 14077 pessoas já leram esta coluna. | 3 usuário(s) ON-line nesta página

A regulação e o controle das concessões de serviço público apresentam limites teóricos e práticos. Temos visto nos últimos anos uma politização do debate e decisões importantes promovidas pelos órgãos de controle e sobretudo pelo judiciário que causam imenso impacto na rentabilidade dessas concessões e tem como eixo balizador a adequação (ou inadequação) do uso da Taxa Interna de Retorno nesses contratos.

O leit motiv de decidir dos Tribunais traça um link entre o uso da TIR e o princípio do reequilíbrio econômico financeiro - REF do contrato. Significa dizer que , muitas vezes, o desbalanceamento contratual teria como remédio consequente a manutenção e/ou redefinição da TIR de forma a coloca-la em patamares capazes de reequilibrar a avença. Assim tem sido feito.

É bem verdade, como iremos ver, que lastrear a decisão sobre o REF na manutenção da TIR muitas vezes tem base econômica frágil. O Judiciário e os órgãos de controle ao detectar a “fumaça do desequilíbrio” (desculpem o neologismo!) apontam imediatamente para o recálculo da taxa. Isso invariavelmente trás imensos problemas para as concessões, os usuários e o próprio Governo.

Há medidas, no entanto, que podem ser utilizadas para minorar essas deficiências e algumas delas são úteis como o fluxo de caixa marginal e a Taxa Interna de Retorno Modificada.

Assim, é comum que as decisões de investimento (ou mesmo as decisões judiciais) sejam tomadas sem o claro entendimento dos limites e das consequências da aplicação da TIR. De tal sorte que o problema já surge na origem quando da elaboração dos editais e definição da referida taxa de retorno. Dessa forma, as autoridades deveriam entender claramente a definição, metodologia de cálculo e alternativas ao uso da TIR nos contratos. Assim, utiliza-se a TIR apenas como um dado do contrato, como número cabalístico e dai desenvolvem-se teses para justificar o reequilíbrio econômico financeiro.

Pegue-se o bem documentado Acórdão do TCU (TC 026.335/2007-4) que , provocado pela Secretaria de Fiscalização de Desestatização – Sefid – do próprio Tribunal de Contas, analisou a ocorrência de desequilíbrios econômico-financeiros em contratos de concessão de rodovias federais, decorrentes de tarifas superavaliadas, pretensamente operando em desfavor dos usuários. Nesse caso havia uma TIR originalmente definida quando da outorga da concessão nos anos 90 no montante de 17% a 24%. Anos depois, com o boom econômico brasileiro e a diminuição do “risco Brasil” o Estado alegou que o contrato estava desequilibrado em favor do concessionário, o que demandava uma readequação , para menos, do montante da TIR, sob pena de permitir que o contratado auferisse ganhos extraordinários.

Da mesma forma, as concessões que foram celebradas nos últimos anos apresentaram Taxas Internas de Retorno mais baixas, refletindo o ambiente econômico positivo. Com profunda crise econômica de 2015-16, a rentabilidade dessas concessionárias sofrerá abalos e certamente a readequação dos contratos via TIR será cobrada administrativamente e judicialmente.

As perguntas que se fazem é se a Taxa Interna de Retorno é o melhor instrumento para auferir a rentabilidade desses investimentos e se a TIR pode servir de parâmetro para esse reequilíbrio. Cabe também indagar se caberia ao Poder Público definir ex ante quando do lançamento do edital da licitação, o valor da TIR. Por fim, inovações (ou invenções) como a TIR modificada (MIRR) e o fluxo de caixa marginal seriam capazes de dirimir essas imperfeições.

Como vemos, são muitas dúvidas, muitos questionamentos ainda sem investigação adequada na doutrina. Nas hostes da engenharia econômica e da análise de investimentos alguma coisa tem sido discutida, mas na seara do direito, nada além do que reproduzir velhos manuais.

A Taxa Interna de Retorno com instrumento de avaliação de rentabilidade.

O mais popular indicador de rentabilidade de um projeto é, sem dúvida, a Taxa Interna de Retorno. No entanto, há décadas, como lembra Kelleher and MacCormack, os livros de finanças tem emitido alertas quanto ao uso da TIR e a hipótese de reinvestimento do fluxo de caixa por essa taxa , apontando que sua utilização pode fazer um projeto ruim aparentar ser bom e um projeto bom se passar por ótimo.

Os autores reportam que pesquisa realizada nos Estados Unidos em 1999 aponta que ¾ dos CFOs costumam usar a TIR quanto avaliam projetos. Kelleher e MacCormack fizeram também uma pesquisa informal com 30 executivos de corporações, fundos Hedge e firmas de Venture capital que mostrou que apenas 6 executivos estavam conscientes das deficiências e problemas de definir rentabilidade de projetos usando a TIR. Por que, então, os responsáveis pelos investimentos da empresas continuam a usar indiscriminadamente a TIR quando se sabe de suas deficiências?

É sabido que algumas deficiências da TIR são muito técnicas, mas a utilização indiscriminada dessa taxa pode trazer sérias implicações para a empresa. Quando os diretores financeiros resolvem executar um contrato com base na TIR é possível que estejam fazendo isso alicerçados em cálculos bastante distorcidos. Um efeito claro é a diminuição da riqueza dos acionistas porque o projeto, ao fim e ao cabo, não apresentará o rendimento esperado. A maior explicação para isso é que a hipótese contida na TIR de que os fluxos de caixas intermediários serão reinvestidos a essa mesma taxa é irreal.

Ainda segundo os autores, quanto a TIR calculada é maior do que a taxa efetiva de reinvestimento dos fluxos de caixa intermediários, pode surgir uma expectativa irreal quanto ao retorno anual do investimento. A regra implícita é que a empresa tenha projetos adicionais, igualmente atraentes e que poderia investir os fluxos de caixa intermediários. Vê-se que o pressuposto por trás do uso da TIR é a ideia de custo de oportunidade. Ocorre, no entanto, que nos mais das vezes os projetos de concessão são tão únicos e específicos que não há de se falar de projetos alternativos. Sendo assim, o uso da TIR simplesmente não faz sentido.

É sabido, embora vá além do escopo desse trabalho , que também está por trás da adoção da TIR como elemento balizador do controle da rentabilidade da concessão, a avaliação do investimento com base no modelo WACC que embute a possibilidade da empresa, diante da mudança do custo de oportunidade do capital, realinhar sua carteira de investimentos para atingir a sua rentabilidade adequada. Fazer essa correlação não faz sentido porque não há uso alternativo ao projeto que, via de regra, é específico. Daí porque estabelecer uma regulação pela TIR e torna-la estática poderá permitir ganhos monopolistas do concessionário.

Os autores concluem que a melhor maneira de evitar o problema é simplesmente não utilizar a TIR como forma de tomada de decisão, substituindo talvez pela TIR modificada.

De toda forma, os dois métodos mais utilizados para avaliação de investimentos são o Valor Presente Liquido – VPL (NPV em inglês) e Taxa Interna de Retorno – TIR que são métodos de caráter universal.

O grau de confiabilidade dos dois métodos é igual , no entanto, em geral apenas um deles é utilizado para avaliar um determinado investimento. Normalmente, o método da TIR porque parece ser mais compreensível e óbvio para investidores como um indicador que mostra o limite de lucratividade do projeto. Em muitos casos, como lembra Mackevicius e Tomasevic, o resultado tanto pelo VPL como pela TIR convergem para o mesmo resultado. No entanto, os resultados podem diferir significantemente no caso de investimentos não típico, gerando resultados opostos.

Ambos os métodos estão baseados no fluxo de caixa de um projeto, sendo importante determinar as saídas e entradas dos recursos. O VPL é baseado no conceito de valor presente líquido e mostra a quantidade de renda que é agregada ao projeto em relação aos pagamentos. Assim, o VPL é igual ao fluxo de caixa agregado para um determinado período, descontado a uma determinada taxa.

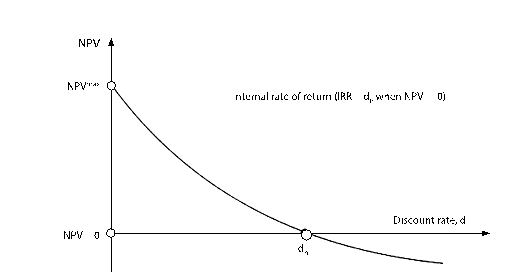

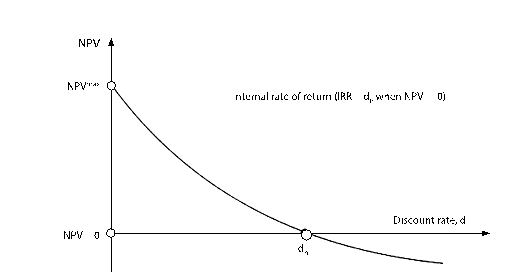

Vejamos o gráfico, copiado de Mackevicius e Tomasevic:

Nesse caso, as seguintes regras são aplicáveis:

a) VPL > 0, nesse caso, o investimento é considerado efetivo, ou seja, o valor do projeto aumentará durante sua implementação.

b) VPL < 0, o investimento não será efetivo e o investidor terá perdas no montante igual ao VPL.

C) VPL = 0, nessa hipótese o projeto não gera lucro nem prejuízo ao investidor.

Essas hipóteses são apresentadas no gráfico acima que mostra o VPL para diversas taxas de desconto. Essa curva tem tipicamente o formato de curva descendente. Dois pontos da curva merecem atenção: o ponto dn e o ponto VPLmax (NPVmax no gráfico) . No ponto dn , a curva intercepta o eixo x e o VPLmax se dá quando o eixo y é cruzado.

O ponto dn é o que mais no interessa e significa a taxa pelo qual o investidor não terá ganhos ou perdas. Apos esse ponto, o VPL liquido será negativo e o investidor não deverá aceitar esse projeto. Esse ponto de intersecção é chamada Taxa Interna de Retorno.

A idéia intuitiva é a seguinte: se um determinado investidor colocar o dinheiro destinado para um investimento em um banco que o remunerara a uma taxa maior do que aquela do empreendimento, não haveria nenhuma razão para fazer o investimento. Quanto a taxa de juros coincide com a TIR do projeto, investir no projeto ou deixar o dinheiro no banco são equivalentes, ou seja, gerariam o mesmo lucro.

É importante observar que a TIR depende apenas de fatores intrínsecos ao projeto, não fazendo sentido utiliza-la além dos limites do projeto.

Para calcular o TIR , deve-se igualar a equação do VPL a zero e encontrar o seu valor. É claro que a maneira mais simples é utilizar a calculadora eletrônica ou uma planilha Excel. Fazer isso mecanicamente representa elaborar um exercício de interpolação matemática ate encontrar um numero adequado

Do ponto de vista matemático é importante perceber que a fórmula que calcula o VPL é uma transformação linear. Isso significa que adicionando um ou mais períodos para análise dos investimentos, isso aumenta ou diminui o resultado final do VPL sem alterar o resultados dos períodos anteriores. No caso da TIR, acrescentar outros períodos poderia levar a mudanças na direção da curva e comprometer o resultado final.

No caso da TIR, há a hipótese intrínseca que as receitas do fluxo de caixa poderão ser reinvestidas pelo valor da TIR. Essa condição, no entanto, é infrequente e a taxa de reinvestimento varia.

De qualquer forma, há vantagens e desvantagens do uso da Taxa Interna de Retorno para avaliação de investimentos.

A primeira grande vantagem é que a TIR é informativa, objetiva e independente do tamanho de qualquer investimento alternativo. Além de mostrar o limite de lucratividade de um determinado projeto. Assim, o disseminado uso da TIR se dá pelo fato que ela pode comunicar com apenas um número as básicas características de lucratividade de um determinado projeto. A TIR representa o mais próximo que se pode chegar do VPL, sem que na verdade tenhamos um critério como o VPL.

Da mesma forma, quando o Governo lança um edital de concessão definindo uma determinada TIR, as empresas interessadas, a imprensa, os órgãos de controle, a sociedade podem (sobremodo comparando com outros projetos similares) ter uma ampla ideia da atratividade do projeto.

A TIR permite a comparação de projetos com diferentes níveis de risco, de forma que um projeto mais arriscado deverá ter uma maior Taxa interna de Retorno para que possa ser aceito. A TIR também permite elencar e escalonar projetos de acordo com sua viabilidade econômica, bem como mostra o custo-limite de tomar emprestado recursos e ainda manter o projeto viável.

Apesar da vantagens da TIR, há várias desvantagens que acabam por determinar sua adoção difícil e, em muitos casos, não desejável.

Em primeiro lugar não é um critério de lucratividade absoluta, porquanto apenas observa os aspectos internos do projeto. Além disso é altamente sensível `a confiabilidade das previsões sobre o inteiro fluxo de caixa do projeto. E aqui abro um parênteses: como aquiescer com as previsões de fluxo de caixa feitas para concessões no Brasil com prazo de vigência de duas ou três décadas. Parece desarrazoado ancorar qualquer decisão de equilíbrio econômico financeiro na TIR quando sabe-se que as premissas sobre as quais é alicerçada são frágeis. Não há como garantir uma fluxo de caixa estável em uma concessão no pais, pelo que regular e controlar pela TIR perde qualquer sentido.

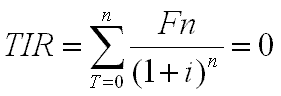

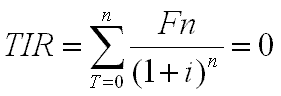

A Taxa Interna de Retorno somente poderá ser utilizada quando estivermos diante de um fluxo de caixa convencional, o que significa que haverá apenas uma saída de recursos seguida de somente entradas. Dizendo de outra forma , não haverá mudança no sinal do fluxo de caixa durante a execução do projeto. Isso é fácil entender dando uma olhada novamente na expressão que calcula a TIR:

Onde:

I = Taxa de desconto (TIR)

Fn = Fluxos de caixa no período n

n = Número de períodos

Um fluxo de caixa convencional seria aquele que contemplasse esses dois aspectos:

I) Os desembolsos (saídas líquidas de caixa) ocorreram nos primeiros anos e os recebimentos (entradas líquidas de caixa) se darão nos anos subsequentes, caracterizando apenas uma inversão do fluxo de caixa.

II) O somatório dos recebimentos supera o dos desembolsos.

No caso de um fluxo convencional, e conforme o Teorema de Descartes, existe apenas uma raiz positiva (x* = 1 + i*) para a equação da TIR, atendendo a condição I. A condição II demonstra que X* é superior `a unidade , ou seja, i* > 0, logo existirá apenas uma Taxa Interna de Retorno.

Por fim, o uso da TIR pressupõe que o fluxo de caixa será sempre reinvestido por essa mesma taxa. Isso não acontece, o que torna desarrazoado utilizar a TIR nessas circunstâncias. O modelo da TIR como foi concebido e é interpretado permite inferir que os fluxos de caixa intermediários quando positivos (recebimentos) sejam remunerados a uma taxa de juros igual `a TIR, ao passo que os fluxos de caixa negativos (desembolsos) sejam financiados por essa mesma taxa. Como essa premissa é inverídica, a TIR pode diferir substancialmente da taxa de mercado e comprometer toda a análise da viabilidade do projeto.

No mais das vezes, no entanto, estamos diante de fluxos de caixa não convencionais, aqueles nos quais as entradas e saídas se alternam durante o tempo, descaracterizando a linearidade do fluxo. Como sabemos, o cálculo da TIR traduz-se na resolução de uma equação polinomial de grau n. Assim, quanto mais vezes o fluxo de caixa mudar de sinal, mais raízes teremos na equação.

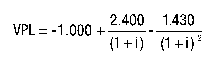

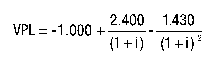

BARBIERI coloca um interessante exemplo, formulado nos seguintes termos:” Uma empresa de eventos investiu $ 1.000 mil num grande centro de convenções temporário, para celebrar a passagem do milênio. Apura como resultado líquido, um ano após, $ 2.400 mil. Porém, no final do ano se- guinte, sofre uma condenação que a obriga ressarcir o Município em $ 430 mil, referentes ao custo da desmontagem das instalações, além de multa de 1.000 mil. A taxa mínima de atratividade definida pela empresa é 20% a.a”.

O cálculo do VPL em função da taxa de juros é dado pela seguinte formula:

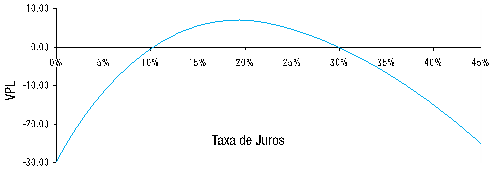

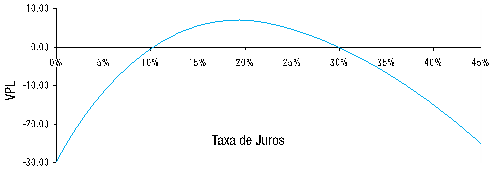

Se igualarmos a equação a zero, encontraremos a Taxa Interna de Retorno do Investimento. Percebe-se facilmente se tratar da resolução de uma equação de 2. grau que terá duas respostas: 10% e 30%. Se adotarmos uma taxa de juros de, digamos, 20%, teriamos um VPL de 6,94%. Assim, se a TIR for de 30% , deveríamos aceitar o projeto porque a TIR > VPL. Já se escolhermos a TIR de 10%, o projeto não poderia ser viável porque a TIR < VPL, no caso, 20%. Como resolver isso? O gráfico abaixo representa essa função:

Fonte: Barbieri et alli

O VPL será negativo para um Taxa Mínima de Atratividade (TMA) menor do que 10% ou superior a 30%, o que determina que o investimento não deverá ser realizado nessas circunstâncias. O investimento apenas seria viável se a TMA estiver entre 10% e 30%. Isso parece estranho. Se para uma TMA de 20% o projeto seria viável, não o seria para uma TMA de 5%. Isso faz BARBIERI concluir que: “ A TIR definida com a taxa de juros que torna nulo o valor presente líquido do fluxo de caixa, não representa a medida do retorno do investimento”.

Do ponto de vista financeiro e de acordo com o modelo matemático da TIR, os fluxos intermediários se positivos deverão ser a aplicados pela TIR e se negativos deverão ser financiados também por essa mesma taxa. Se ocorrer um abrupta inversão de sinal durante o fluxo de caixa, todas o investimento (saída de caixa) poderia ser resgatado pela TIR, em qualquer momento durante a execução do fluxo de caixa. Nesse caso, o investidor estaria recebendo todo investimento remunerado pela TIR e estaria tomando emprestado , do mesmo projeto, os recursos excedentes a esse mesmo valor da TIR. Isso não faz sentido, porque , do ponto de vista da empresa a logica é inversa, ou seja, no caso de um empréstimo, o ideal é ter a menor taxa de juros. No caso da lógica do investimento, ocorre exatamente o contrário.

Nessa hipóteses, não há como utilizar a TIR como método de aferição da rentabilidade do projeto. Além disso, se não houver uma clara ideia de como o fluxo de caixa do empreendimento se comportou ao longo do tempo, como propor (e chancelar) um Reequilíbrio Econômico Financeiro com base na TIR?. Simplesmente não faz sentido e acaba por aumentar as distorções.

A hipótese adequada nesse caso é não utilizar a TIR para regular e controlar as concessões. No caso de jurisdização de um contrato de concessão, alegando desequilíbrio da TIR e necessidade de reequilibrar o contrato, o mais adequado é, ante de tudo, realizar meticulosa perícia para descobrir o real comportamento do fluxo de caixa durante o período analisado.

Em razão disso, podemos observar que a TIR não pode ter um caráter estático porque é influenciada por fatores exógenos e endógenos. Se for feito o Reequilíbrio Econômico financeiro considerando a imutabilidade da TIR o concessionário ou terá grandes perdas (no caso de piora do cenário econômico) ou auferirá ganhos monopolistas e lucros acima dos pactuados no mercado.

As decisões dos orgãos de controle e, principalmente do Poder Judiciário, muitas vezes são tomadas – repito – em bases equivocadas porque a TIR quando tratada de maneira estática não poderia sobremaneira refletir a real rentabilidade do projeto.

Nesse sentido, métodos alternativas são possíveis como a TIR modificada tendo como corolário o fluxo de caixa marginal. O problema maior, no entanto, persiste: a incompreensão dos limites e alcances da TIR e os métodos alternativos para avaliar a rentabilidade dos investimento. Decisões tanto do TCU quanto do judiciário baseados na TIR apresentam forte distorção em relação `a realidade, o que acaba determinado decisões erradas. Na maioria das vezes, não faz sentido regular pela TIR, nem mesmo julgar com base nela. Também é absurdo politizar a questão.

Por tudo isso urgem uma análise mais profunda do instituto do Reequilíbrio Econômico Financeiro no contrato administrativo, colocando o debate em bases reais, cientificamente sólidas e não simplesmente repetir institutos que apenas tangenciam os reais problemas propostos. Tal entendimento é urgente, sobremodo porque uma das saídas para a retomada do desenvolvimento econômico é a retomada dos projetos de infraestrutura no país.

Marcos Nóbrega (PE)

Marcos Nóbrega (PE)